Investire in opzioni binarie é sicuramente conveniente a patto che si riesca a strutturare una strategia atta a massimizzare i profitti e a ridurre al minimo le perdite conseguibili. Fortunatamente ciò non risulta essere affatto impossibile, basta solo impegno e pratica e si può facilmente riuscire a conseguire ottimi risultati. In questa sezione scoprirai come utilizzare una strategia in opzioni binarie estremamente semplice da comprendere e basata su un indicatore detto MACD. Il MACD é un indicatore di trading che ci da informazioni riguardanti sia le zone di iper-comprato e di ipervenduto, sia informazioni riguardanti le tendenze di prezzo.

Le opzioni binarie con scadenza a 24 ore sono quelle maggiormente utilizzate poiché hanno maggiori probabilità che la previsione fatta dal trader dia vita a dei guadagni. Di certo non é semplice come tirare due dadi, ma fortunatamente nell’investimento in opzioni binarie non conta molto la fortuna, anzi, non conta affatto. Per questo motivo risulta essere di fondamentale importanza strutturare una strategia che sia in grado di garantire al trader di avere le probabilità a favore, ossia, di guadagnare nella maggior parte dei casi.

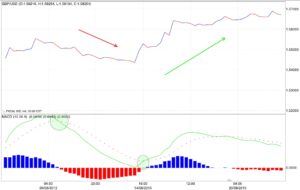

La strategia che sto per spiegarti si basa, come già detto sull’indicatore MACD che va impostato in questo caso su un grafico con time frame H4, ciò significa che ogni sessione dura esattamente 4 ore. Saranno necessarie 6 sessioni per completare le 24 ore di scadenza. I segnali del MACD sono sempre gli stessi ossia:

Acquisto opzioni binarie call: si acquistano opzioni binarie di tipo call quando il MACD si trova nella parte inferiore e supera la linea di segnale dirigendosi verso l’alto.

Acquisto opzioni binarie put: si acquistano opzioni binarie di tipo put quando MACD si trova nella parte superiore e supera la linea di segnale dall’alto verso il basso.

Come puoi vedere, la strategia risulta funzionare alla perfezione, soprattutto se si considera che la scadenza delle opzioni binarie che abbiamo scelto é altamente prevedibile. Nonostante i segnali del MACD siano molto più precisi rispetto a scadenze diverse, possiamo affermare che va comunque adottata una strategia di gestione del denaro che non vada oltre il 5% di rischio per ogni operazione.